infoRETAIL.- El impacto de la pandemia se ha enfriado en el canal online, si bien, el trasvase de consumidores hacia la omnicanalidad continúa. Así lo concluye el VI Observatorio de Comercio Electrónico en Alimentación, titulado ‘Proximidad digital: superconveniencia’, realizado por la Asociación Española de Distribuidores, Autoservicios y Supermercados (Asedas), en colaboración con las Universidades Complutense y Autónoma de Madrid.

La explosión de la superconveniencia en el canal online ha sido una de las principales conclusiones del informe, a cuya presencia ha asistido esta mañana infoRETAIL. De hecho, las tres principales motivaciones para comprar productos de gran consumo por internet son las llamadas tres ‘c’: conveniencia, confianza y coste.

Tal y como han expuesto la profesora de la Universidad Complutense de Madrid, María Puelles, y el profesor asociado de la Universidad Autónoma de Madrid, Gonzalo Moreno, las grandes tendencias observadas en los años pasados se afianzan, aunque con algunos matices.

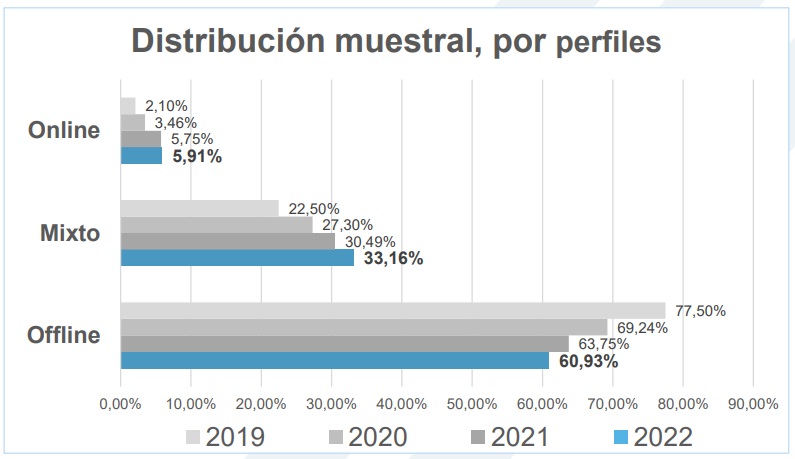

El impacto de la pandemia, que disparó las compras en el canal online, se modera en los últimos meses, mientras que los ‘consumidores offliners’ –que sólo compran en tiendas físicas– continúan su trasvase al canal mixto –que realizan compras en el canal online y offline–, en el que triunfan las razones de conveniencia en cuanto a productos, horarios, cercanía, etc.

Así, el crecimiento de los llamados ‘consumidores mixtos’ suma 2,67 puntos porcentuales frente a los 3,19 del año anterior; los compradores ‘solo offline’ decrecen 2,82 puntos porcentuales frente a los 5,49 del año anterior; y, por último, los compradores ‘solo online’ son los que experimentan un cierto estancamiento, creciendo 0,16 puntos porcentuales frente a los 2,29 de 2021.

Una consecuencia que pervive de la pandemia es que los consumidores mayores (franjas de 55 a 64 años y de 65 en adelante), los más resistentes al cambio, han perdido el miedo a la tecnología: la penetración del offline puro desciende 8 y 10 puntos, respectivamente, en dichas franjas de edad.

Crece la compra online de frescos

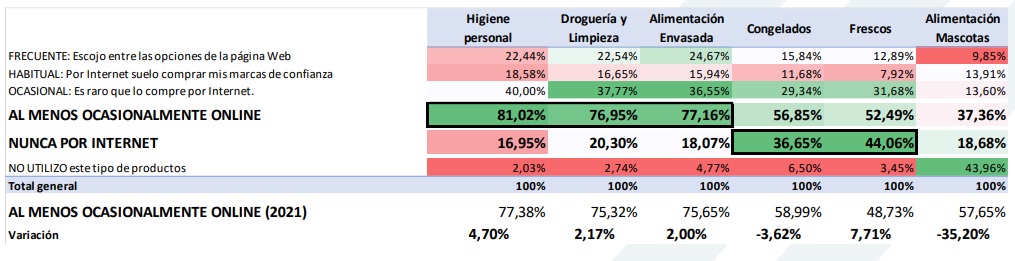

Por primera vez, el Observatorio incluye un desglose de la compra de alimentos frescos en el canal online, que crece un 7,71%. Según el informe, casi la mitad de los encuestados (52%) compra frescos online “al menos ocasionalmente”, superando por primera vez a los que no lo hacen nunca, que alcanzan un 44%.

En dicho grupo de consumo, las categorías de frescos que más se demandan son frutas y verduras (72,24%), charcutería y quesos (71,85%), seguidas de carnes y aves (61,81%) y panadería y bollería (52,56%); y, a más distancia, pescados y mariscos (37,60%) y platos preparados –especialmente congelados- (25,79%).

Aun así, las categorías de productos frescos siguen a la cola del top de la compra online, que continúa dominada por los productos de higiene personal (81%), droguería (76,65%) y alimentación envasada (77,16%), todos con índices de variación positivos respecto al año anterior. Decrece, sin embargo, la compra de productos congelados (un 3,62% menos que el año anterior) y de comida para mascotas (un 35% menos, aunque determinado por la opción “no utilizo”).

La otra gran novedad del Observatorio se refiere a que, por primera vez, la tasa de crecimiento interanual de productos de gran consumo y de comida preparada supera a la de sectores ya maduros en el canal online, como los viajes, los electrodomésticos o la moda. Mientras que todos ellos arrojan tasas negativas, la compra de gran consumo crece un 2,60% y la de comida preparada (ya sea en el canal horeca, en un supermercado o a través de apps) se incrementa en un 17%.

Este crecimiento del 2,6% sitúa ya en un 57,25% el porcentaje de consumidores que ya ha probado alguna vez la compra de productos de gran consumo en internet. La tasa de prueba de los nuevos usuarios se distribuye entre del formato supermercado (72% y 50%, ya sea en el supermercado habitual o en otro), que se mantiene a la cabeza, seguido de los pure players (75%) y las apps de reparto (65%).

Ya a más distancia aparecen los mercados tradicionales (24%) y los productores (22%). Por último, cierran la lista los modelos de q-commerce, que alcanzan un 19%. Las diferencias en el uso y adopción de canales online vendrían determinadas por la edad y el estilo de vida más que por un cambio generacional.

Frecuencia y gasto

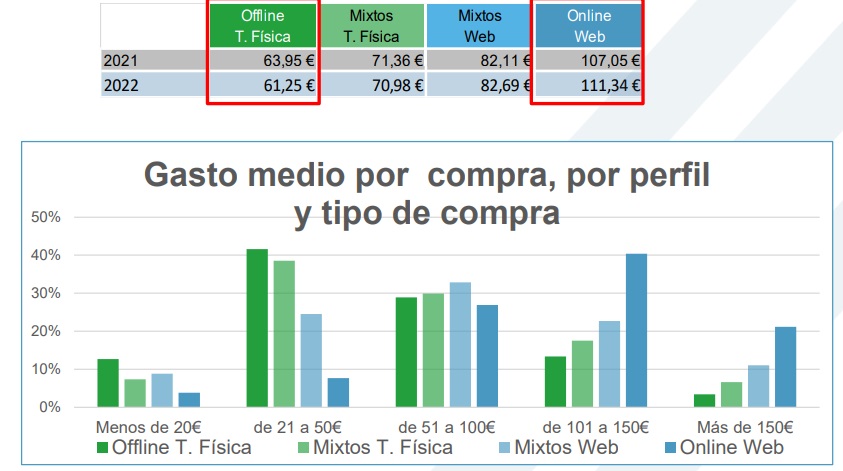

La frecuencia de compra ha descendido en los offliners y onliners puros y se mantiene prácticamente estable en los mixtos. Por su parte, el gasto también disminuye en los offliners (un 2,76% respecto a 2021) y en los onliners (un 9,63%), mientras que se incrementa en un 3,83% en el caso de los mixtos.

Llama la atención que, a pesar del descenso de la inversión total por parte de los onliners, el gasto por persona en este grupo se incrementa en un 5,44%, lo que refleja un perfil del “comprador solo online” relacionado con personas de renta alta y compra premium.

La conclusión es que el gasto anual depende de factores como los miembros del hogar y la renta, detectándose una caída en el consumo en casa tras la apertura del canal horeca y situando al consumidor mixto en el centro de la compra de conveniencia. Este consumidor, además, se caracteriza por agrupar a familias de cuatro o más miembros: las familias numerosas buscan la conveniencia (volumen y peso de la compra) por encima de otras consideraciones, como el ahorro.

Más tecnología y conciencia ambiental

Por otro lado, tras años de experiencia en la compra online de productos de gran consumo, los consumidores encuestados detectan mejoras en las webs. Éstas, para la gran mayoría, son más intuitivas y fáciles de usar, ofrecen más fotos y más información facilitando la elección de los productos y tienen un surtido más completo y variado.

Sin embargo, el número de usuarios que detecta avances en cuestiones relacionadas con las entregas, los horarios y la atención al cliente se sitúa por debajo del 40%. El objetivo, ahora, es igualar la calidad del servicio en la logística de la entrega con la calidad alcanzada en los procesos de elección, compra y pago.

Las principales barreras para la compra online siguen estando relacionadas con la preferencia por ver in situ los productos, especialmente los frescos, con el coste de las entregas y la búsqueda de promociones y descuentos; mientras que se observan avances en la confianza en el pago. La principal razón para escoger una enseña online es que ésta tenga los productos y marcas que le gustan al consumidor y a los que está acostumbrado, reforzando la relación con la enseña física.

La conciencia medioambiental es uno de los aspectos que más crece respecto a estudios anteriores, cuando ésta era apenas considerada por los consumidores. Así, el 14% de los encuestados piensa que la compra online genera más residuos y contaminación derivados del transporte y del embalaje y el 41% está preocupado por el incremento de los problemas de tráfico que puedan acarrear las entregas.