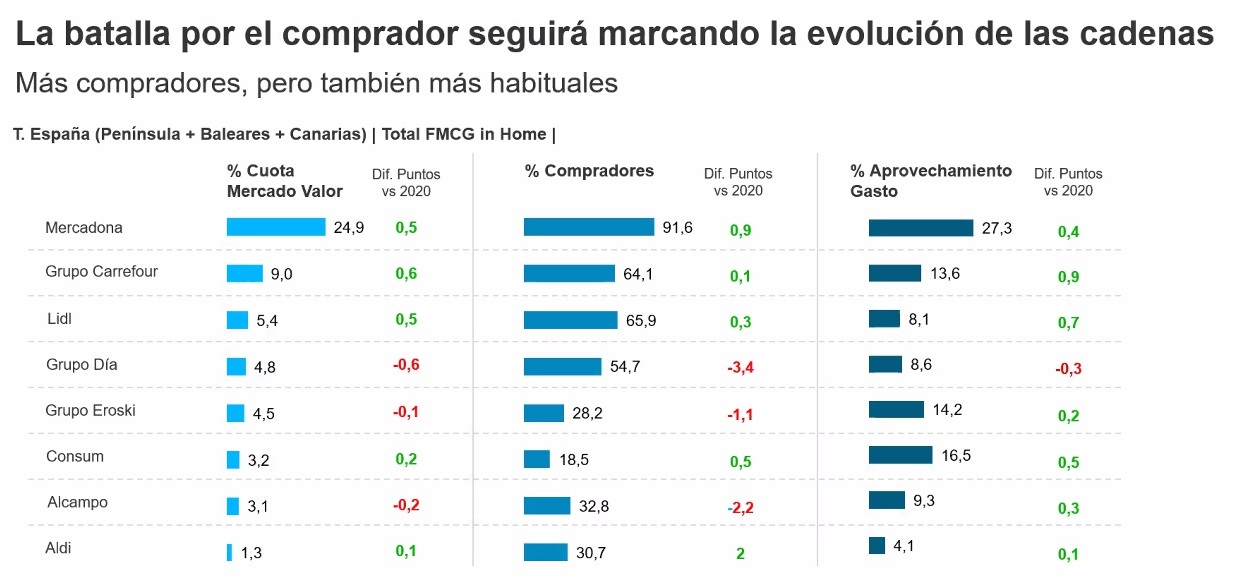

infoRETAIL.- Mercadona, Carrefour y Lidl son los principales ganadores del ejercicio 2021 en el sector de la distribución alimentaria en España. Asimismo, destacan las evoluciones de Consum y Aldi, que también logran resultados positivos. Así lo revelan los datos ofrecidos por Kantar Worldpanel, presentados esta mañana en un encuentro con los medios al que ha asistido infoRETAIL.

“Mercadona -apostando por sus nuevas tiendas y sus marcas- y Carrefour- invirtiendo en omnicanalidad- vuelven a crecer en 2021 recuperando compradores y habitualidad. Lidl se consolida como la cadena que más ha crecido en los dos años de pandemia, gracias a que se convierte en una opción más recurrente para más hogares”, explica el Director de Retail en Kantar, división Worldpanel, Bernardo Rodilla.

Así, las empresas que ganan compradores ganan cuota. “Conseguir recuperar al comprador ha sido clave. Mercadona, Carrefour y Lidl son las cadenas que más crecen, concentrando casi el 40% del gran consumo. Son las que mejor fidelizan al comprador”, añade Rodilla.

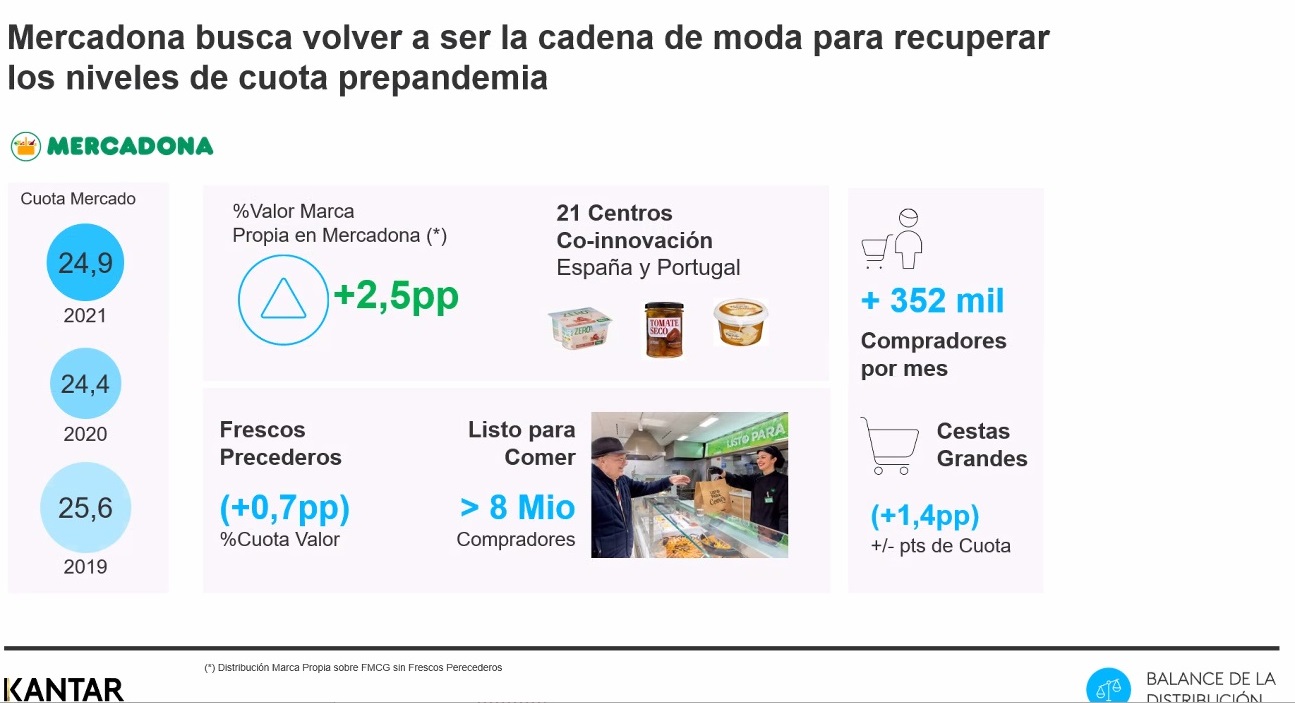

En concreto, la compañía presidida por Juan Roig se mantiene al frente del sector, concentrando el 24,9% del valor del mercado (+0,5 puntos) y siendo la cadena que más penetración gana en los hogares (+0,9 puntos), haciendo que el 91,6% de los españoles haya realizado al menos una compra en una de sus tiendas.

“Mercadona busca volver a ser la cadena de moda para recuperar los niveles de cuota prepandemia”, comenta Rodilla. La compañía está impulsando su marca propia y acelera la renovación de tiendas y de secciones, como la de frescos perecederos, donde está logrando crecimientos relevantes, o el ´Listo para comer’, con más de ocho millones de compradores.

“Está buscando compradores cada vez más habituales”, explican desde Kantar, al tiempo que recuerdan que aún no ha llegado a los niveles de 2019, pero que ha acelerado la recuperación en los últimos meses.

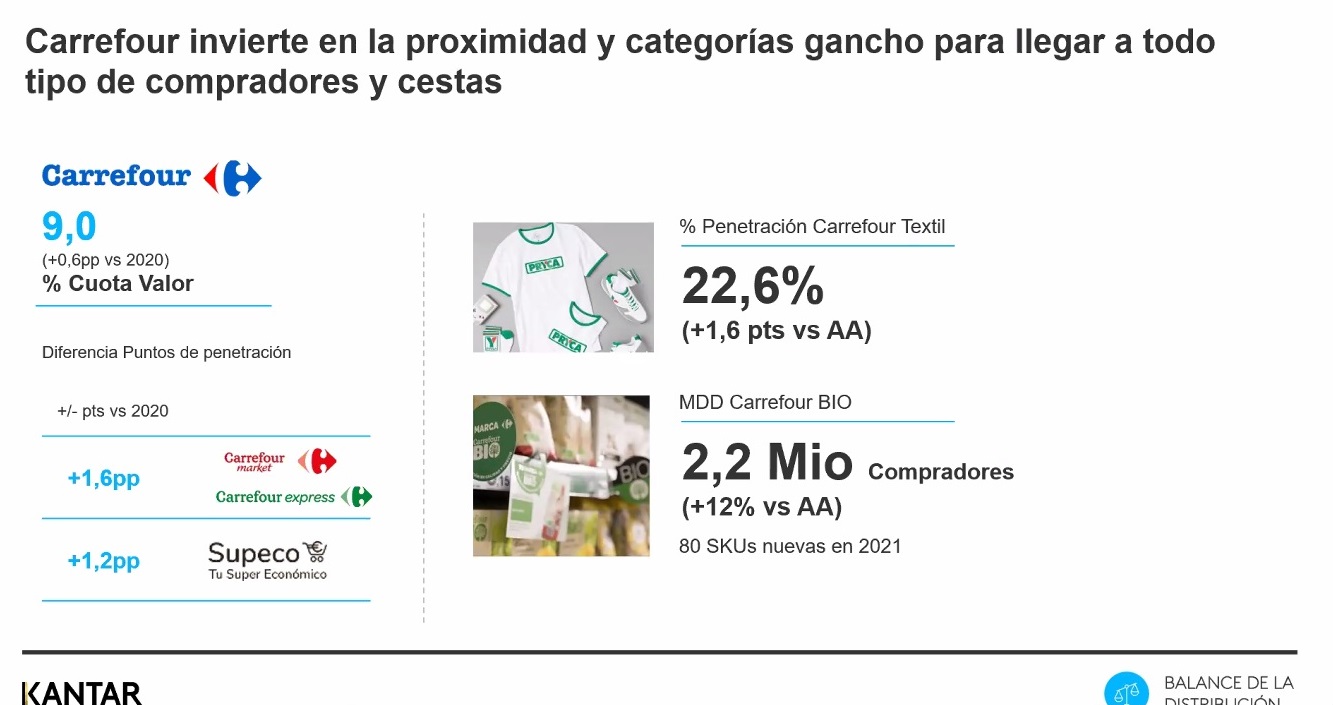

Carrefour es la compañía de distribución que más cuota ha ganado en el último año (+0,6 puntos), hasta alcanzar el 9%. También es la que más aprovechamiento del gasto ha logrado. “Ha dado un paso de gigante hacia la omnicanalidad”, apunta Bernardo Rodilla, quien remarca el impulso a la proximidad a través de las enseñas Market, Express y Supeco, así como la democratización de ciertas tendencias aceleradas tras la pandemia, como los productos ecológicos o veganos.

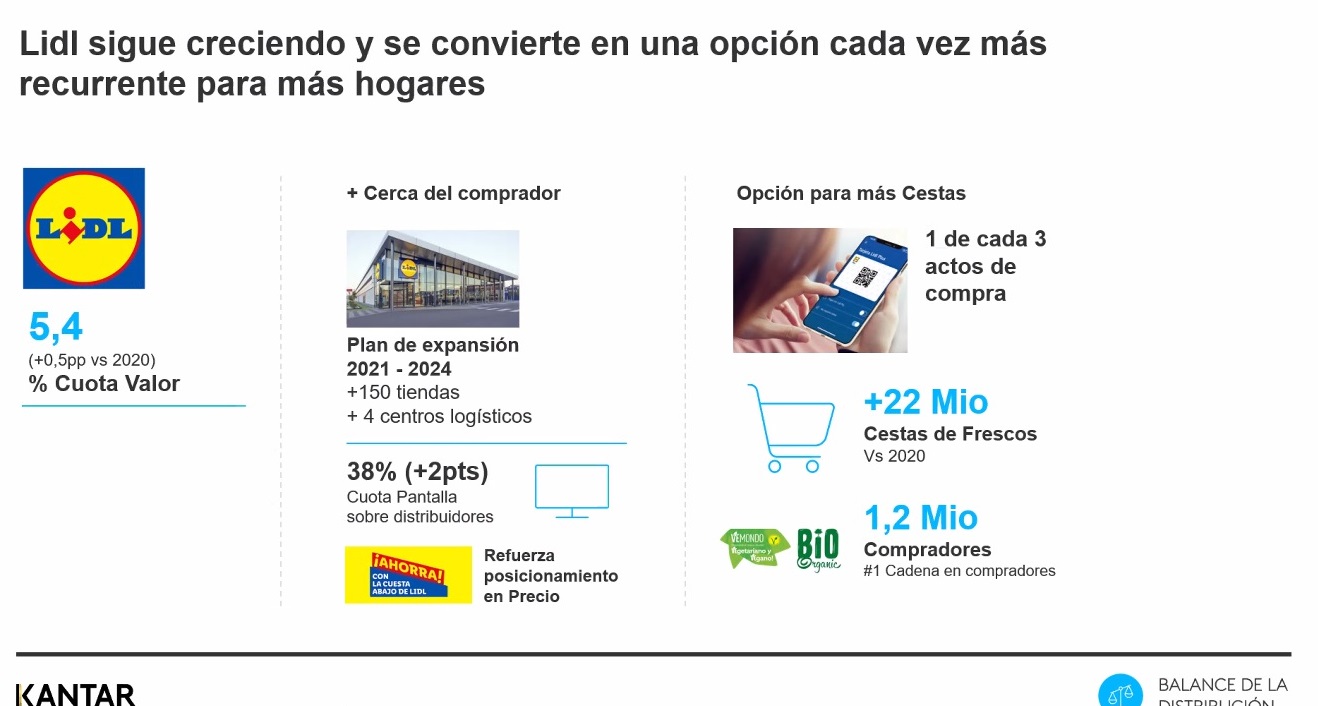

Lidl afianza su tercera posición con una cuota de mercado del 5,4% (+0,5 puntos). Además, es la segunda cadena con mayor número de visitas de clientes, tras Mercadona. “En 2022 seguirá ganando compradores”, prevé la consultora.

En palabras de Rodilla, uno de los retos históricos del discounter ha sido generar hábito, en 2021 lo ha conseguido por la aceptación de su tarjeta de fidelidad Lidl Plus, así como por la buena evolución en categorías destino como los frescos perecederos. A ello se suma su liderazgo en tendencias pospandemia. Todo ello apuntalado por un considerable programa de expansión.

Caso similar es el de Aldi, que se queda con una cuota del 1,3% (+0,1 puntos), pero es la enseña que más penetración gana (+2 puntos), con un 30,7% de compradores. “Si sigue a este ritmo de ganancia de compradores e incentiva la cesta completa y los frescos, veremos cómo ganará más presencia en el panorama nacional de la distribución”, pronostica el directivo.

El cuarto lugar es para Grupo DIA, que sigue perdiendo cuota de mercado como consecuencia de la caída de los compradores, en un marco de recorte de su parque comercial. En concreto, se queda con un 4,8% de market share (-0,6 puntos) y un 54,7% de penetración (-3,4 puntos).

Finalmente, el directivo de Kantar también se ha referido a Eroski, Consum y Alcampo. La cooperativa presidida por Agustín Markaide mantiene el crecimiento en su territorio tradicional del noroeste del país (+1,3 puntos), logrando prácticamente mantener la cuota en toda España, con el 4,5% del total (-0,1 puntos).

En el caso de Consum alcanza el sexto lugar por market share, aumentando en 0,2 puntos los datos del año anterior y alcanzando el 3,2% del valor del mercado. “Consum también se ha reforzado en su zona core, abriendo cada vez más tiendas, sobre todo con su franquicia Charter”, destaca la consultora. Además, la firma dirigida por Juan Luis Durich es una de las que mejor gestiona la capacidad de retener el gasto de sus compradores. Sólo le supera Mercadona.

Finalmente, Alcampo casi logra mantener su cuota (-0,2 puntos), quedándose con el 3,1% de las ventas. “Tras la transformación de Simply, busca ganar atractivo y experiencia de compra con la modernización de los hipermercados”, explica Bernardo Rodilla.

Grupo Uvesco, gracias al desarrollo de su marca BM Supermercados, también ha ganado cuota de mercado en el último año, impulsada principalmente por su expansión en la Comunidad de Madrid, tal y como añaden desde Kantar.

En este sentido, las cadenas regionales se mantienen como una alternativa eficaz a las grandes enseñas nacionales, impulsadas por su buena gestión de los productos frescos y de la marca del fabricante. De hecho, según la consultora, estas compañías concentran ya un 16,5% de cuota de mercado en valor, lo que supone 0,2 puntos más que en 2020.

“Son enseñas que crecen a partir de la diferenciación. En Cataluña, Levante, Norte y Canarias han seguido ganando cuota. Es una alternativa a las grandes cadenas”, remarca el directivo.

Una de las tendencias observadas por la consultora en el panorama de la distribución es el crecimiento de las aperturas, que se ha situado entre un 2% y 3% respecto al año anterior. “Además, se ha invertido mucho en la relocalización de tiendas, lo que le permite estar más cerca de su cliente”, ha afirmado Bernardo Rodilla.

Líderes del canal online

Respecto al canal online, el informe revela que ha conseguido mantener nivel de compradores y generar hábito de compra. En concreto, alcanza una cuota del 2,9% (+0,2 puntos), cayendo en penetración, pero aumentando en frecuencia. Un 70% de las categorías ha ganado cuota en este canal. Además, el ahorro de tiempo gana en motivación a envío sin coste. No obstante, se observa que las cestas de rutina aún suponen una asignatura pendiente para el canal.

Carrefour, Mercadona y El Corte Inglés lideran el canal online. “El canal seguirá creciendo a través de nuevos players, como el q-commerce. No obstante, esta nueva tendencia tiene dos retos: el surtido limitado, construir un surtido para llegar al máximo número de compradores posibles; y la mejor solución para el precio”, concluye Rodilla.